Conveni de doble imposició entre el Principat d’Andorra i Espanya

El passat 14 d’octubre es va publicar al Bopa el Conveni entre el Principat d’Andorra i Espanya per evitar la doble imposició en matèria d’impostos sobre la renda i prevenir l’evasió fiscal. Aquest acord estableix els criteris de tributació, en matèria de fiscalitat directa, amb l’objectiu d’evitar situacions de doble imposició jurídica.

Característiques del Conveni de doble imposició (CDI)

- És un conveni bilateral.

- Només regula la tributació directa (IRNR, IRPF, IS, IP).

- És de rang superior a la normativa interna.

- Requereix la intervenció de dues persones residents en dos països diferents.

- El Conveni de Doble Imposició és un instrument de repartiment de potestats tributàries.

- Seguretat jurídica: no permet modificacions unilaterals del seu contingut, a diferència de la normativa interna de cada país.

- Redueix o elimina la tributació al país destí de la inversió (estat de l’origen de la renda).

- Estableix mecanismes per eliminar la doble imposició.

- Estableix un sistema de resolució de conflictes.

- Una persona, física o jurídica, es grava en el seu lloc de residència per la seva renda mundial.

Per tant, la doble imposició internacional es pot eliminar de dues formes:

- Determinant que una renda determinada només sigui gravada en el perceptor o,

- Dotant el perceptor de mecanismes (crèdit fiscal, exempció) perquè aquesta imposició estrangera sigui tinguda en compte a l’hora de calcular el seu impost al país de residència o lloc de residència.

El CDI estableix màxims de tributació, és a dir, la normativa interna del país receptor de la inversió (país font) no pot imposar una tributació superior a la fixada pel Conveni de Doble Imposició.

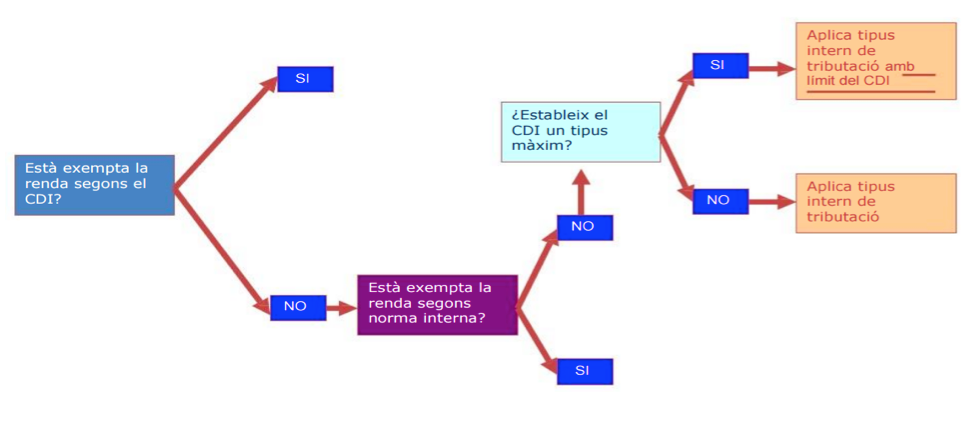

En el següent esquema podeu veure com ha de ser tractada cada operació a partir del moment de la posada en marxa del Conveni de Doble Imposició.

Exemples de CDI

Tanmateix us mostrem un parell d’exemples de com s’hauria d’aplicar el CDI davant de diferents situacions:

Exemple 1: Cànons

L’empresa d’Andorra passa un contracte de compravenda a una societat espanyola, en contrapartida aquesta li paga un cànon o retribució.

- Sense aplicació del conveni: L’operació tindria una retenció en origen del 24,75%.

- Amb aplicació del conveni: L’operació només tributaria en origen pel 5%.

Exemple 2: Dividends

Una societat espanyola, cotitzada o no, paga dividends a una societat andorrana:

- Sense aplicació del conveni: L’operació tributarà en origen pel 19%.

- Amb l’aplicació del conveni: L’operació estarà imposada o al 5% o al 15%, depenent de la participació que tingui la societat andorrana dins la societat espanyola.

Amb aquests exemples exposats podem observar alguns dels avantatges fiscals que procura el conveni de doble imposició.

A continuació podeu consultar les principals implicacions fiscals, en funció de la tipologia de renda. De tota manera no té en compte les possibles particularitats de cada cas concret.