Convenio de doble imposición entre el Principado de Andorra y España

El pasado 14 de octubre se publicó en el Bopa el Convenio entre el Principado de Andorra y España para evitar la doble imposición en materia de impuestos sobre la renta y prevenir la evasión fiscal. Este acuerdo establece los criterios de tributación, en materia de fiscalidad directa, con el objetivo de evitar situaciones de doble imposición jurídica.

Características del Convenio de doble imposición (CDI)

- Es un convenio bilateral.

- Sólo regula la tributación directa (IRNR, IRPF, IS, IP).

- Es de rango superior a la normativa interna.

- Requiere la intervención de dos personas residentes en dos países diferentes.

- El Convenio de Doble Imposición es un instrumento de reparto de potestades tributarias.

- Seguridad jurídica: no permite modificaciones unilaterales de su contenido, a diferencia de la normativa interna de cada país.

- Reduce o elimina la tributación en el país destino de la inversión (estado del origen de la renta).

- Establece mecanismos para eliminar la doble imposición.

- Establece un sistema de resolución de conflictos.

- Una persona, física o jurídica, se graba en su lugar de residencia por su renta mundial.

Por lo tanto, la doble imposición internacional se puede eliminar de dos formas:

- Determinando que una renta determinada sólo sea gravada en el perceptor o,

- Dotando al perceptor de mecanismos (crédito fiscal, exención) para que esta imposición extranjera sea tenida en cuenta a la hora de calcular su impuesto en el país de residencia o lugar de residencia.

El CDI establece máximos de tributación, es decir, la normativa interna del país receptor de la inversión (país fuente) no puede imponer una tributación superior a la fijada por el Convenio de Doble Imposición.

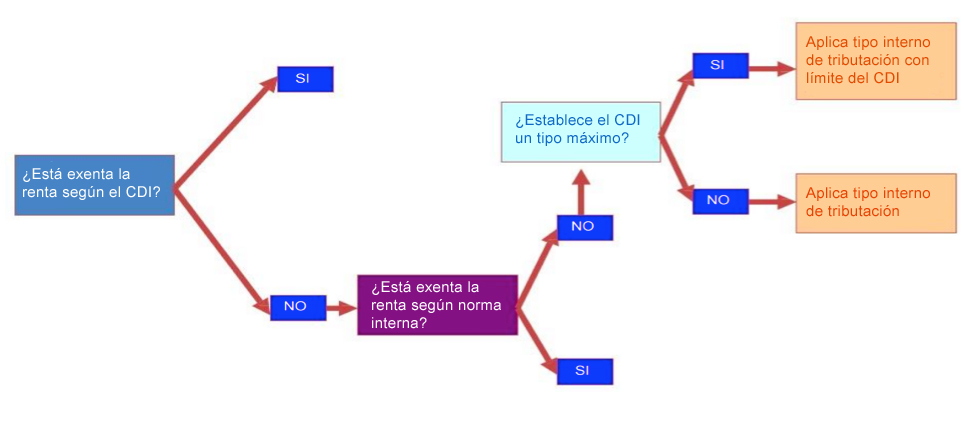

En el siguiente esquema podéis ver cómo debe ser tratada cada operación a partir del momento de la puesta en marcha del Convenio de Doble Imposición.

Ejemplos de CDI

Sin embargo os mostramos un par de ejemplos de cómo se debería aplicar el CDI ante diferentes situaciones:

Ejemplo 1: Cánones

La empresa de Andorra pasa un contrato de compraventa a una sociedad española, en contrapartida ésta le paga un canon o retribución.

- Sin aplicación del convenio: La operación tendría una retención en origen del 24,75%.

- Con aplicación del convenio: La operación sólo tributaria en origen por el 5%.

Ejemplo 2: Dividendos

Una sociedad española, cotizada o no, paga dividendos a una sociedad andorrana:

- Sin aplicación del convenio: La operación tributará en origen por el 19%.

- Con la aplicación del convenio: La operación estará impuesta o al 5% o al 15%, dependiendo de la participación que tenga la sociedad andorrana dentro de la sociedad española.

Con estos ejemplos expuestos podemos observar algunas de las ventajas fiscales que procura el convenio de doble imposición.